一周展望:美联储最看重的通胀指标料表现火爆,美指决战105,黄金破局在即?

2024-02-25

美联储高官将密集发声,美指上行动能如何?PCE有走强风险,黄金或能突破区间;纳指冲顶后还能走多远?

过去一周,在英伟达超预期财报的推动下,美股三大指数重拾涨势,周线均累涨超1%。由于对美联储降息预期的消退,短期债券收益率面临上行压力。两年期美债收益率连创逾两月盘中新高后转跌,不过仍连续四周录得上涨。基准十年期美债收益率连日创两个多月来新高后下破4.30%,全周由升转跌。

美元指数则终结七周连涨,录得开年来首次周跌。现货黄金因此反弹,2月7日以来首次盘中涨破2040美元。

纽约联储主席威廉姆斯周五表示,经济正朝着正确的方向发展,今年晚些时候降息可能是合适的。目前多家大型银行已经将美联储首次降息的预期时间点延至今年6月。本周鹰派的美联储会议纪要也抑制了短期内降息的预期。

油价周五大幅下跌,并在跌破关键技术指标后加速了抛售,美油跌近3%至两周新低,前一日曾创三个月高位。油价最终收盘低于200日移动均线,为2月8日以来的最低收盘水平。一套新的美国对俄罗斯的制裁措施似乎没有包括重大的能源相关限制,且媒体报道称以色列将派遣谈判代表参加周五在巴黎举行的停火谈判,这导致一些人退出原油交易。日历价差表明市场将得到加强,美国原油库存的增长也低于预期,但许多分析师仍预计今年全球将出现过剩。

新的一周,美国将公布备受关注的PCE、GDP等重磅经济数据;多位美联储重要高官将发表讲话,包括理事沃勒、巴尔、纽约联储主席威廉姆斯等。日本和欧元区的通胀数据也将出炉。

以下是新的一周里市场将重点关注的要点(均为北京时间):

央行动态:美联储高官将密集发声,美指上行动能如何?

美联储:

周四01:00,2024年FOMC票委、亚特兰大联储主席博斯蒂克,2025年FOMC票委、波士顿联储主席柯林斯参加炉边谈话

周五01:45,FOMC永久票委、纽约联储主席威廉姆斯参加长岛协会组织的经济简报会

周五00:00 ,2025年FOMC票委、芝加哥联储主席古尔斯比就货币政策发表讲话

周五02:15,2024年FOMC票委、克利夫兰联储主席梅斯特就金融稳定和监管发表讲话

周五09:10,FOMC永久票委、纽约联储主席威廉姆斯发表讲话

周五23:15,美联储理事沃勒和达拉斯联储主席洛根就美国货币政策发表讲话

美联储官员们料将继续反对过快降息,在周五的期权市场上,投机情绪进一步转移:有人敢于押注美联储将进一步收紧货币政策。无论如何,这又是美国债券市场自高于预期的通胀数据颠覆了对美联储的预期以来,焦虑情绪加剧的另一个信号。

高盛Jan Hatzius等分析师已经将美联储首次降息时间的预期从5月份推迟到6月份。同时,高盛减少预期降息次数,预计今年将有4次降息,分别在6月、7月、9月和12月,而此前预测FOMC将在2024年降息5次。

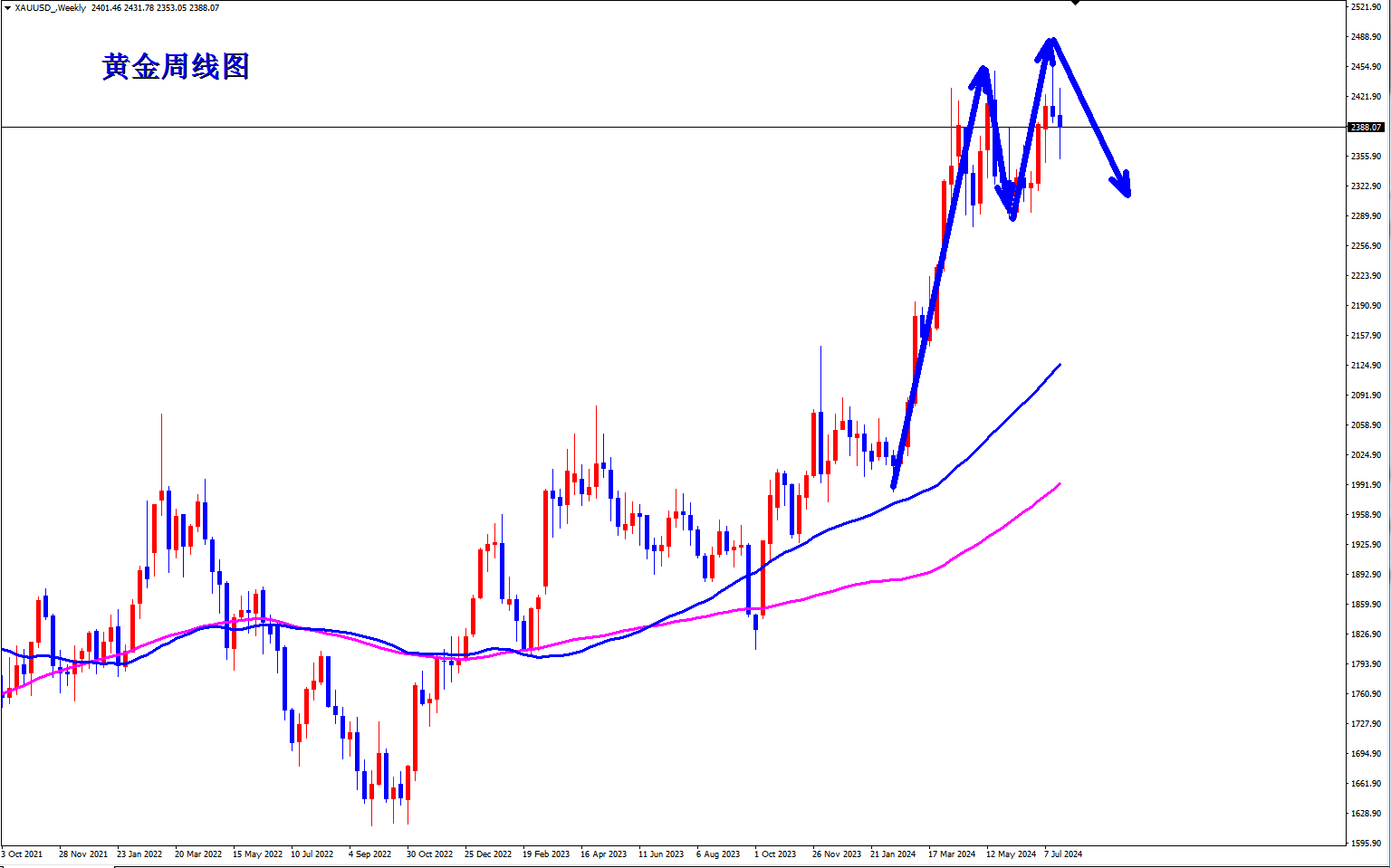

另外,美联储官员近期的讲话已经很难支撑对美元指数过度看跌的观点。不过,分析师认为很难确信美元指数会从当前水平反弹并突破105。黄金则在积聚方向动能方面遇到了困难,短期内的关键阻力似乎在2030美元,在真正稳定在2030美元上方之前,买家可能仍然不愿意押注于稳定的上升趋势。

其他央行:

周二00:00,欧洲央行行长拉加德出席关于欧洲央行2022年年度报告的辩论会

周三09:00,新西兰联储公布利率决议和货币政策声明;10:00,新西兰联储主席奥尔召开货币政策新闻发布会

汇丰全球研究经济学家保罗·布洛克斯汉姆表示,新西兰联储预计下周将按兵不动,但其预测可能表明,未来几个季度可能会再次加息,预计新西兰联储到2025年才会降息。该联储可能会继续关注通胀,因为通胀率仍远高于其1%-3%的目标区间。新政府将联储的任务重新调整为只针对通胀(放弃了双重使命),这也将调整对通胀的关注。预计新西兰联储将在第四季度之前保持利率不变,但有可能再次加息,而且降息的时间可能晚于预期。

荷兰合作银行表示,虽然纽元可能会因下周新西兰联储维持利率不变而遭到抛售,但纽元的下行潜力应该受到限制,因为人们认为新西兰联储取消紧缩政策的步伐将是缓慢的。鉴于新西兰联储将滞后于美联储首次降息,该行认为从12个月来看,纽元/美元有上涨至0.6500的空间。

重要数据:PCE有走强风险,黄金或能突破区间

周一23:30,美国2月达拉斯联储商业活动指数

周二07:30,日本1月核心CPI年率

周二22:00,美国12月FHFA房价指数月率;美国12月S&P/CS20座大城市房价指数年率

周二23:00,美国2月谘商会消费者信心指数;美国2月里奇蒙德联储制造业指数

周三02:00,美国至2月27日7年期国债竞拍

周三18:00,欧元区2月工业景气指数、2月消费者信心指数终值、2月经济景气指数

周三21:30,美国第四季度实际GDP年化季率修正值

周四21:00,德国2月CPI月率初值

周四21:30,美国1月核心PCE物价指数年率、美国1月个人支出月率 、美国1月核心PCE物价指数月率

周四22:45,美国2月芝加哥PMI

周五07:30,日本1月失业率

周五09:30,中国2月官方制造业PMI;09:45,中国2月财新制造业PMI

周五欧盘:法国、德国、欧元区2月制造业PMI终值,英国2月制造业PMI;欧元区2月CPI年率初值、欧元区2月CPI月率、欧元区1月失业率

周五22:45,美国2月Markit制造业PMI终值

周五23:00,美国2月ISM制造业PMI、美国2月密歇根大学消费者信心指数终值、美国2月一年期通胀率预期

货币市场对美联储降息的大幅押注已经迎来缩减,但市场对降息的希望仍未完全扑灭,因此,交易员将密切关注下周的几个数据点,看看经济表现如何,并评估通胀是否可能走高。

美联储青睐的通胀指标(核心PCE)将于周四公布,或将显示美国1月份潜在通胀出现一年来最大涨幅,突显出遏制价格压力的道路漫长而坎坷,并可能进一步降低市场对未来几个月降息的预期。核心PCE价格指数预计将环比上升0.4%,连续第二个月加速增长,过去两年该指标基本上一直在回落。分析师称,在CPI和PPI报告火爆之后,PCE通胀也将攀升,不过政策制定者将在很大程度上忽略1月份的通胀上升。

如果核心PCE上升,随后出炉的PMI数据也走强,那美元可能将受到提振,非美货币下行风险将回升,因为降息预期已经几乎消退,目前新订单、支付价格和就业分项指数上个月都出现了扩张,所有这些迹象也指向了鸽派不愿看到的通胀力量。

下周的PCE数据可能会帮助黄金突破其区间,但市场仓位表明,即使PCE通胀数据确认美联储政策不会在6月之前出现转变,美元的上行空间也不多。另一方面,月度核心PCE通胀数据低于0.2%可能会重新激发人们对5月份降息的预期。在这种情况下,美国收益率可能会下跌,从而使黄金获得看涨动能。

另外,欧元区、日本和澳大利亚的关键通胀报告也将让投资者忙碌不已。高盛认为,下周公布的高于预期的通胀可能会将欧元推回到非农就业数据公布前的水平,约1.09,并严重抑制今年上半年政策分歧的可能性。更为结构性的是,包括2月份PMI初值在内的经济活动数据出现了一些复苏,这可能会让欧洲央行更容易和美联储一起保持观望,可能会开始吸引更强劲的资金流入。另一方面,美国的数据继续走强,如果有几件事对欧元不利,就有可能出现明显的分歧。有一些早期迹象表明,事情可能会“走向更好的平衡”,这将导致欧元适度走强,但关键的风险仍然是,美国要求的政策限制性是否过高。高盛认为欧元将介于这两种结果之间,一段时间内仍将轻松接近1.08的目标。

公司财报:纳指冲顶后还能走多远?PCE数据或是关键

虽然美股业绩高峰期已过,但财报季热度犹存,下周关注理想汽车(LI.O)、百度(BIDU.O)、爱奇艺(IQ.O)等热门财报。

嘉信理财在市场展望报告中写道,虽然英伟达强劲盈利帮助美股股指冲击历史新高,但缺乏短期催化剂可能会导致近期上攻动能有所不足。该机构认为,对于科技领域牛市,投资者的乐观情绪已经持续了一段时间,一些技术指标表明势头正在减弱,季节性仍有利于空头。

从历史数据看,科技股在2月表现往往不佳。从近期风险/回报评估来看,未来一周可能进入横盘消化期,获利回吐的可能性正在增加。另一个值得关注的潜在催化剂是周四(29日)的个人消费支出价格指数PCE,如果报告高于预期,美联储宽松预期受挫将继续推高美债收益率,这可能进一步冲击风险偏好引发调整。当然目前市场发出的信息是,只要经济保持强劲,构建人工智能产品的竞赛继续呈现势头,长期收益率越高就不是问题。

休市提醒:

周五(3月1日),韩国-首尔证券交易所,因独立纪念日休市一日。

未经允许不得转载:Eagle Trader » 一周展望:美联储最看重的通胀指标料表现火爆,美指决战105,黄金破局在即?