全球央行在2022年以创纪录的速度囤积黄金,租赁利率飙升表明实物供应紧张,这些都是值得注意的积极因素。鉴于创纪录的美国债务和快速上升的利率,将不利于2023年的经济增长,市场发出很明确的信号,“为什么不对冲这个不断变化的世界呢”?

自夏天以来,Seeking Alpha拥有36年交易经验的私人投资者Paul Frank一直在尽可能大声地解释黄金的上行论据。首先,11月里讨论以美国M2货币供应和未偿国债为代表的黄金,相对于货币扩张的低“相对”估值。

第二个看涨的论点是,从历史上看,根据道琼斯工业平均黄金比率衡量,在过去100年中,美国股票相对于黄金的估值“更高”的时间仅为11%。1929年、60年代中期至70年代初期以及1990年代后期至2000年代初期的类似情况,均证明是买入并持有金条的绝佳时机。

许多新手投资者和华尔街分析师不完全理解的是,黄金和白银的硬通货选择在2022年底变成了长期便宜货。以美元以外的货币计价的海外黄金走强,技术面美国的基本形态表明迟早有可能出现强大的上行决议。

黄金与道指比率

道指与黄金比率的逆向计算值得回顾,“我预计从2023年开始会有大量的长期黄金潜力。为什么?自2018年以来,黄金价格的表现已经好于道琼斯工业平均指数,”Paul Frank提到。

他继续分析:“绘制一条从2011年黄金比率峰值到2020年流行货币金属热潮,在全球范围内对冲疯狂印钞的绿色趋势线,我们可以看到黄金相对于股票有一直试图突破整个2022年。此外,2年移动平均线(蓝线)似乎对这个比率的趋势追随者很有效。趋势线和移动平均线都位于当前报价下方。”

考虑到股市迅速下跌而黄金坚挺,或黄金开始更快地走高,双重突破可能预示着黄金连续多年跑赢华尔街的表现已经开始。此设置与2000-01跨度惊人地相似,下方标有蓝色箭头。

(黄金与道指比率,来源:Seeking Alpha)

除了这种压缩启动潜力之外,对从2020年3月的比率高点到2022年6月峰值绘制的第二条简单趋势线(绿色)的特写回顾表明,在未来几个月内,有利于黄金的5%微小变化将是超级看涨的。如果很快采取积极行动,黄金/道指比率可能会演变成自2019年以来最看涨的技术形态。

(黄金与道指比率,来源:Seeking Alpha)

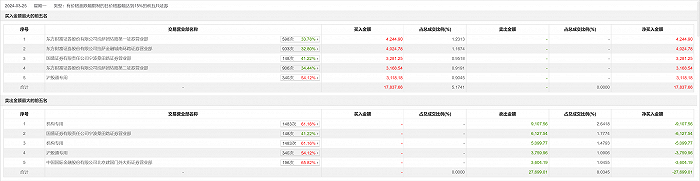

黄金需求上升

2022年下半年,黄金出现了其他建设性进展,全球央行今年正准备发起历史性的购买狂潮。第三季度是各国央行三个月来最高的黄金净购买量之一,2022年的净购买量为1967年以来的最高水平。仅7月至9月就购买399吨,近1300万金衡盎司。

(来源:世界黄金协会)

(来源:世界黄金协会)

隐含租赁率表明供应紧张

没有错,央行购买正在影响黄金市场。自6月初以来,借入黄金或以溢价购买黄金以供未来交付的隐含租赁利率飙升。下面是情况图,需要注意短期2个月利率的大幅上涨。就像美国国债市场一样,黄金的租赁利率可能会倒挂,这是一个超级看涨信号,表明当前价格没有找到足够的供应。

10月份,黄金租赁利率达到14年来的最高水平,也就是从2008年算起。过去十年的波动如下图所示。租赁利率的结构和水平与2015年底和2019年初几乎相同。“我用绿色圈出了这个倒置的想法,过去的两个例子都证明是用黄金装载您的投资组合的明智时机,”Paul Frank提到。

(2年隐含黄金租赁利率,来源:GoldChartUS)

(10年隐含黄金租赁利率,来源:GoldChartUS)

他总结道:“我的预期是,黄金将跟随白银自夏季以来的强劲上涨,进入从现在到2023年3月经济数据的季节性积极部分去观察。”

金融系统的黑天鹅事件来自新的或扩大的战争、石油/天然气的意外飙升、持续的新冠供应链问题,以及更多可能导致投资者和机构购买黄金的热潮和贵金属来对冲现实。

“为什么不将黄金作为投资组合设计的主要头寸?而且,如果想对冲一个正在经历巨大政治和国际贸易变化的世界,为什么不找到以最小风险利用黄金上涨的方法呢?”

未经允许不得转载:EagleTrader » 对冲、对冲、再对冲!“央行囤货、金价与道指比率看涨” 黄金明年是巨大赢家?